【インデックス投資信託活用法】

12年前に影響を受け読んだ勝間和代さんの本、”お金は銀行に預けるな”

当時は投資信託という言葉しか目に入らず、株などはギャンブルと一緒という理解しかなかったため、さらっと読んでそのままになっていました。

3年前の勝間和代さんの”勝間塾月例会”で、この本の本質を理解しました。

今回は自分がその頃から活用している投資法を公開します。

資産がなくなるような大きなリスクはとりたくありません。

投資信託の選び方を検討してる方も多いと思いますが、1,990年頃から一番堅実かつ確実に儲かる方法です。

今回、この投資法を公開します。

”月々”、”同金額”、”インデックス投資信託”です。

損は、まずしません!

いや、損する方が難しい投資法なのです!!

自分が年老いて働けなくなったあとの資産形成をする必要があります。

とかく、サラリーマンはこの辺の感覚が疎いということを、まずは知ってください。

目次

投資信託の選び方の前に”労働生産性”と”資本生産性”を知りましょう

時給というのが一番わかり易いかもしれません。

一時間あたりの時給は、1,000円程度からサッカー選手メッシの240万程度まで幅広いです。

しかし、どんな人も、50歳、60歳と歳をとるごとにこの生産性は落ちます。

ですので、資産形成の必要性は、誰もが心の奥底では思っていることだと思います。

1.競争が激しい(出世競争)

2.いつまでも同じ生産力は保てない。(若い人が台頭する)

3.税金が半端なく高い。(半分は税金で引かれ、自由に使えるのはその後)

の3つです。

歳をとっていくにつれ、労働力は自然と落ちていきます。

したがって、資産形成のうえでも資本に働いて貰う必要があるのです。

労働生産性とは逆に、早く始めれば早く始めるほど、時間が味方します。

資本生産性の例として、仮に年7%で資産が運用された場合、10年で倍となります。

継続して20年、30年と積み重ねた場合は、4倍、8倍となるのです。

年率7%で運用された場合、

10年の積立金額は”2万円✕12ヶ月✕10年=240万。

総資産は240万の倍480万!

20年の積立金額は”2万円✕12ヶ月✕20年=480万。

総資産は480万の4倍1,920万!!

30年の積立金額は”2万円✕12ヶ月✕30年=720万。

総資産は720万の8倍5,760万!!!

となります。

資本生産性の本質は投資!!

お金を価値を見出すものに預けることを投資といいます。

定期収入があるのであれば、

その1割を自己投資、1割を金融投資に回すのがお薦めです。

例えば、月に20万の使えるお金があるのであれば、2万円を自己投資に回します。

読書費、交際費、セミナー費など、自分のスキルが上がるものを自己投資と考えます。

そして、残りの1割、2万円を金融投資に回すのがお薦めです。

では、金融投資はどこにすればいいのでしょうか?

それが、今回のメインテーマ!

次から、ご紹介する”ドルコスト平均法によるインデックス投資信託投資法”です。

ドルコスト平均法によるインデックス投資信託投資法とは?

キーワードは冒頭に言いました

”月々”、”同金額”、”インデックス投資信託”です。

この3つを揃えることにより、リスクヘッジができるのです。

では、この3つのポイントについて、個別解説していきます。

月々

株式投資などでよく聞くのが分散投資です。

債権、個別株、投資信託、金などのコモディティ商品、それらにに分散して投資せよというのが一般的に知られている分散投資です。

月々というのは、期間の分散を行います。

例えば、住宅ローンなどは、ある日突然大きな買い物をします。

家賃を払うのであればと、何千万円もする物件を住宅ローンで購入するのですが、結局は借金です。

よく年収の5倍とかで住宅ローンを組みますが、年功序列が崩れつつある現在、

右肩上がりに30年以上もの間給料が上がっていく人は極々稀ではないでしょうか?

月々10万も15万もローンを組むのであれば、家賃8万、13万の物件に住み、月々2万円は金融投資に回す。

年間24万、10年で240万投資することができます。

このほうが実は、堅実なのだということを、このレポート読み進めて実感して欲しいです。

毎月、継続することが、まず第一のポイントです!

同金額

毎月投資する金額は一定金額にします。

今月は価格が安いから多く投資する。

急に価格が高くなったから、少しだけにする、というのは間違いです。

毎月一定額を積立投資することにより、投資金額は投資している投資信託の平均金額より必ず下回ります。

これを”ドルコスト平均法”といいます。

この図を見てください。

株価が1,000円→1,200円→800円→1,000円と4ヶ月推移したとします。

毎月10,000円ずつ購入した場合、全部でおよそ40.8株買え、1株あたりの単価は約980円となります。

一方平均株価は1,000円+1,200円+800円+1,000円=40,000円÷4ヶ月で1,000円です。

このように、毎月同金額で積立していると、平均株価より必ず取得金額は下回るのです。

インデックス投資信託(インデックスファンド)

インデックス投資信託とは

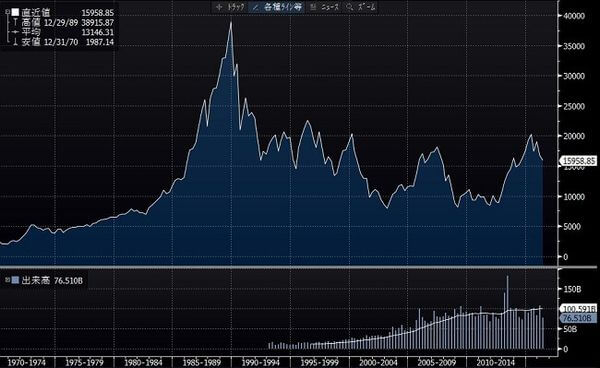

『日経平均(日経225)、TOPIX(東証株価指数)、など市場の株価指数に連動した運用成績を目指す投資信託(ファンド)』

のことです。

その名のとおり、市場のインデックス(平均)値で毎月買える投資信託と考えていいです。

したがって、日経225の場合は、日経平均株価が買い付け価格となります。

毎月同じ金額で買うので、長期で見た場合、必ず日経平均株価より投資金額が下回るのがポイントです。

当然、リーマンショック時のように、一時的に平均株価8,000円とかになることもあります。

現在の2万3,000円の株価からすると随分と損をするイメージがありますが、毎月同額を買うことにより、そのリスクがヘッジされるのです。

インデックス投資信託、アクティブ投資信託の違いは?

そもそも投資信託とはなんでしょう?

”多くの投資家から集めた資金を、株、債権など様々な金融書品を組み合わせ運用したものを投資家へ還元するという仕組み”が投信信託です。

上記のようにファンドマネージャーが上がりそうな銘柄を組み合わせて作った投資信託はアクティブ投資信託と呼びます。

一見、インデックス投資信託より、還元率が高そうに見えますが、ここに落とし穴があります。

アクティブ投資信託は上がる確率と同様に、下がる確率もインデックス投資信託より高いのです。

そして、なによりのネックが、その手数料の高さです。

投資信託の手数料は3種類

投資信託の手数料は

1.購入時(購入時手数料)

2.預け入れ手数料(信託報酬)

3.解約時手数料(信託財産留保額)

の3種類があります。

この手数料がインデックス投資信託とアクティブ投資信託では格段に違うのです。

インデックス投資信託はなぜ儲かる?リスクはない??

毎月、インデックス投資信託を同金額でコツコツと買い付けしていくのがこのメソッドのキモです。

そのときに、一番ネックとなるのが手数料なのです。

インデックス投資信託は年間で2-3%しか儲かりません。

SBI証券の”ニッセイ日経225インデックスファンド”はノーロード投資信託と言われ、

1.購入時手数料:0円

2.信託報酬:0.27%

3.信託財産留保額:0円

です。

(2018年5月末現在)

これがアクティブ投資信託の場合、

1.購入時手数料 :3%

2.信託報酬:1.5%

3.信託財産留保額:0円

ネット証券でなければ、信託財産留保額もかかる場合もあります。

僅かな儲け分がこの手数料で吹っ飛んでしまうのです。

なぜ、インデックス投資信託の手数料は低いのでしょう?

それは、1990年頃からのコンピューターの発達が要因です。

各指数の平均値をコンピューターが勝手にはじき出すことが容易になったのです。

人間の手を介していないため、アクティブ投資信託に比べかかるコストが圧倒的に安く済むのです。

なぜインデックス投資信託が広まらない?

大きく2つの理由が考えられます。

1.ギャンブル性が低い

年間2-3%の利回りしかないことが一番の理由です。

一方で、アクティブ投資信託など、一見20-30%儲かるように見せられる金融商品が多数あります。

人間は欲の動物なので、こういったギャンブル性の高いものに結局は惹かれてしまうのでしょう。

2.そもそも金融機関の営業マンが売っていない。

彼らにとってはインデクッス投資信託は手数料が低いため、儲からないのです。

その他の手数料の高い商品を売らないことには、営業マン、金融機関にとっては機会損失となるのです。

インデックス投資信託で確実に儲けるポイント10選!!

1.”月々””同金額””インデックス投資信託”の原則を崩さないこと

この原則は絶対崩してはいけません。

ただし、定期収入が増えた場合には増えた分の1割は積みましてください。

自分の場合は、管理がわからなくなるので、その都度別のインデックス投資信託を買い増ししてます。

2.目論見書、明細を見ない

人間は欲には勝てません。

目論見書、明細を見てしまうと、儲かっていても損していても売りたくなってしまうからです。

相場の上げ下げに惑わされないで、淡々と積み立てていくことが重要です。

3.株式であれば配当が組み込まれている。

日経225、TOPIXの場合、各社の配当が組み込まれています。

2018年5月現在では2%弱でしょうか?

配当の高い株、低い株が必ず組み込まれていますので、日経であれば平均配当の恩恵は受けれると考えます。

4.中、長期での運用が原則

この商品は短期で儲けるものではありません。

10年、20年単位で積み立てていると、気がつけば年利5%ー10%で運用されていたというのがポイントです。

5.インデックス投資信託はなくならない。

日経225,TOPIXであれば、インデックス投資信託がなくなるときは日本経済が沈没するときです。

その他、どのような金融銘柄であっても、リスク的には同様と考えられます。

インデックス投資信託はミドルリスク、ミドルリターン商品であると考えられます。

6.課税の繰り延べができる

株式で儲けた場合、儲け分に対して20%の課税が成されます。

TOPIXのインデックス投信であれば1.5%の配当があったことにして、その配当分で株式をかってくれます。

つまり、儲けた分をそのまま再投資すれば、一切税金はかからないということになります。

7.分別管理

投資信託は顧問会社が代理で運用してるものです。

顧問会社は投資信託は分別管理することが義務付けられており、基本、所有者である私達のものです。

仮に証券会社が潰れたとしても、インデックス投資信託は残ります。

8.現金化が容易

子供の学費、冠婚葬祭などまとまった現金が必要となったときも、一部解約で簡単に現金化が可能です。

概ね5日もすれば、自分の指定口座に現金が振り込まれます。

銀行の定期預金、保険解約等は手続きが面倒ですし、使用使途なども聞かれるケースがあります。

その点、投資信託の現金化はネットでのクリックひとつで簡単です。

9.現金化で注意すること

もし複数のインデックス投資信託に積立をしている場合は、+になっているものを解約してはいけません。

マイナスになっているもの、+幅が少ないものから解約し現金化することです。

儲けが出てた場合、その儲け分に対して税金がかかります。

もし、マイナスが出てた場合は、税金は一切かからないからです。

10.証券会社は必ずネット証券

インデックス投資信託の積立て投資をするには、証券会社に口座を開く必要があります。

父親がかつて証券会社に勤めていたので、非常に言いにくいのですが、、、。

野村證券、大和証券などリアル店舗での取引は絶対ダメです。

なぜなら、手数料が圧倒的に高いからです。

証券会社への口座開設には1ヶ月位、書類のやりとりを4.5回する必要がありますが、めげずに頑張りましょう。

口座開設してしまえば、後はインデックス投資信託を選び、毎月の積立て金額を設定し、証券口座にお金を入れておくだけです。

後は、一切何もする必要ありません!

むしろ、なにもしないで、お金だけ入れておいて無視するのが一番です。

そうすると、いつの間にか貯まっています!

自分の2年前から行っている実績はコチラ!

途中、ちょっとまとまった額が必要だったがため、一部売却してます。

自分が使用しているのはSBI証券です。

手間のかかる口座開設もサポートしてくれます。

勝間塾生の大野さんの2年前、8年間ドルコスト平均法でインデックス投資信託を積立てた結果がこちらです。

なんと一番増えているのは68.3%増!!

100万円が168万円ということです!!!

10年間で資産が倍というのはまんざら嘘ではないとの証明になると思います

Q&A

2015年5月の勝間塾月例会での塾生と塾長(勝間和代さん)のQ&Aを載せておきます。

Q1.ゴールはいつまで積立ればいいのか?

A1.お金を使いたくなったときに、解約します。

子供の入学金などまとまったお金が必要になった時以外は一切手をつけずに積み立てていくことが重要です。

Q2.まとまったお金、例えば300万ほどある場合はどういった買い方があるでしょうか?

A2.月々10万ずつ3年とか、できるだけ分割して利用することがお薦めです。

Q3.金の積立で運用するのはどうでしょう?

A3.コモディティ商品は配当がつかないのがデメリットです。

お金がないのにわざわざ買うのはもったいないです。

通貨制度が壊れ、金だけ残ること想定して1割ぐらいヘッジするのはあり。

Q4.401K(確定拠出型年金)で行うのはどうでしょう?

A4.個人の確定拠出型年金で行うのもありです。

枠の制限があるが利益の繰り延べはあるので節税目的で行うのはありです。

Q5.例えば10年で2倍以上。20年で4倍以上なってたら売ってもいいのでしょうか?利益が上がっていたら心情的に売りたい。

A5.儲かったら売るのではなく、必要なときに必要な金額だけおろすという感覚を持つのが大事です。

普通預金に入っているお金を全額おろすことはそうそうないでしょう?

淡々と積み立てておくことが大事です。

Q6.個人、法人でどちらで買うと有利不利とあるのでしょうか?

A4 事業投資はお薦めです。

利回りがあった場合に、実物資産に再投資をして原価償却すれば課税が繰り越せます。

金融投資の場合は個人がお薦めです。

まとめ

”月々””同金額””インデックス投信” は鉄板のキーワード。

早く始めれば早く始めるほど 資産形成には時間が味方をします

ちょっと古いですが、、、

証券口座開設

いつやるの

今でしょ?